Aviso: un error en TGSS deja sin bonificación a contratos tras el RDL28/2018

¡Novedad!

El 1 de Febrero de 2019 TGSS informaba que ya había sido solucionado este error. No obstante, te recomendamos consultar un IDC de tus contratos para comprobar que ha sido así.

Aviso: un error en TGSS deja sin bonificación a los contratos tras el RDL 28/2018. En estos días hemos tenido constancia de una incidencia que nos han comentado diferentes despachos profesionales, que creemos importante que conozcas.

Aviso: un error en la actualización podría haber dejado tus contratos activos sin bonificación

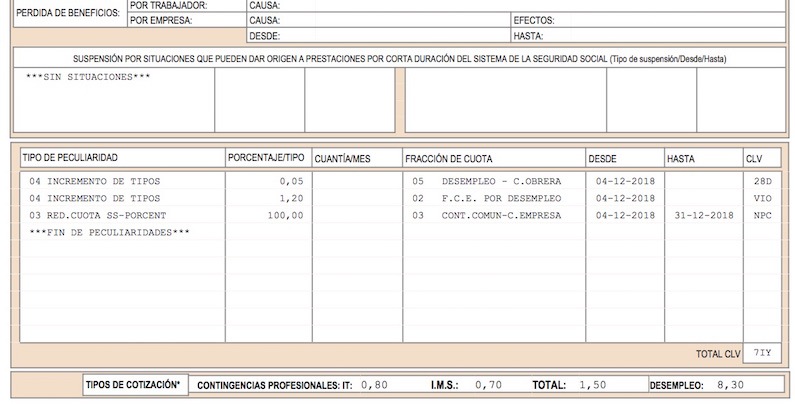

Se trata de un error en la aplicación de las bonificaciones, como consecuencia de una actualización del sistema de Seguridad Social, tras implementar las derogaciones de contratos previstas en el Real Decreto Ley 28/2018.

Recordamos que el citado Real Decreto Ley derogaba varias bonificaciones desde el 1 de enero. Desde esa fecha no se podrían hacer nuevas altas, pero los contratos que ya estuviesen activos con fecha anterior sí seguirían disfrutando de las bonificaciones y se regirían por la normativa aplicable en el momento del alta.

Pues bien, dicha actualización ha eliminado todas las bonificaciones asociadas a las siguientes modalidades, sin tener en cuenta la fecha de alta. Si tienes algún contrato activo, es bastante probable que también se haya visto afectado por este error de actualización:

- Contrato indefinido de apoyo a emprendedores.

- Contrato a tiempo parcial con vinculación formativa.

- Contratación indefinida de un joven por microempresas y empresarios autónomos.

- Incentivos a la contratación en nuevos proyectos de emprendimiento joven.

- Primer empleo joven.

- Incentivos a los contratos en prácticas.

El error se ha detectado al consultar los IDC donde, de repente, un contrato que tenía derecho a la bonificación, aparecía sin ella.

Cómo proceder si mis contratos se han visto afectados

En el caso de que tus contratos se hayan visto afectados por esta actualización, antes que nada, queremos llamar a la calma y aclarar que, si esos contratos fueron dados de alta antes del 1 de enero, y cumplen los requisitos de la normativa que los regulaba en fecha de alta, tienes derecho a aplicar los correspondientes beneficios en los seguros sociales.

Ya que según establece la Disposición Transitoria Sexta del Real Decreto Ley 28/2018:

«Los contratos de trabajo e incentivos a la contratación afectados por la reducción de la tasa de paro por debajo de 15 por ciento a los que se refieren las disposiciones transitorias novena de la Ley 3/2012, de 6 de julio, de medidas urgentes para la reforma del mercado laboral y primera de la Ley 11/2013, de 26 de julio, de medidas de apoyo al emprendedor y de estímulo del crecimiento y de la creación de empleo, que se hayan celebrado con anterioridad a la entrada en vigor de este real decreto-ley, continuarán rigiéndose por la normativa vigente en el momento de su celebración en los términos contemplados en el apartado 2 de la disposición derogatoria única de este real decreto-ley.

En todo caso, se consideran válidos los contratos, así como en su caso los incentivos correspondientes, que se hayan celebrado desde el 15 de octubre de 2018, fecha de publicación de la Encuesta de Población Activa del tercer trimestre de 2018, hasta la fecha de entrada en vigor de este real decreto-ley, al amparo de la normativa vigente en el momento de su celebración, que se considera plenamente aplicable a estos contratos e incentivos hasta el momento de su derogación o modificación.»

Los técnicos de Seguridad Social ya han informado de que dicho error ha sido subsanado a fecha 1 de Febrero de 2019.

Si has recibido el requerimiento sobre estos incentivos por escrito, en el momento en que se produjo el error. Te aconsejamos que aportes escrito, aludiendo a la anterior Disposición, para evitar futuras incidencias.

Con carácter general, recomendamos consultar un IDC para comprobar que a tus contratos se les aplica de nuevo la correspondiente bonificación o reducción.

Esperamos que este artículo haya sido de ayuda. ¿A ti también te ha ocurrido? Cuéntanos tu caso, nos encantará saber tu opinión. Puedes dejarnos un comentario a continuación.

Más noticias de nuestro blog que pueden interesarte:

Estas son las claves para beneficiarte del nuevo cheque guardería

¿Ya puede el autónomo realizar formación bonificada?

¿Cómo es la cotización de las prácticas no laborales en 2019?

¿Cómo afecta a las nóminas la subida del SMI de 2019?

Empleo elimina los contratos bonificados excepto el contrato de formación

Instrucciones para solicitar la devolución del IRPF por maternidad

¿Necesitas contratar?

Descubre el contrato de formación, la única modalidad bonificada que te permite ahorrar el 100% de los Seguros Sociales durante hasta 3 años. Haz clic a continuación para informarte de todas sus ventajas: