Novedades de facturación para trabajadores autónomos en 2022

Si eres un trabajador autónomo recuerda que puedes sanear un poquito tus cuentas deduciendo algunos de tus gastos.

Por ejemplo, tienes la opción de deducir la cantidad correspondiente de IVA en las facturas cuando hayas adquirido algunos bienes y servicios para realizar tus actividades profesionales.

¿Puedes rebajar la cantidad de IVA en todos los casos? No, deben producirse unas circunstancias generales para que Hacienda admita que ese gasto sea deducible.

A continuación, te contamos todas las novedades de facturación para trabajadores autónomos en 2022.

Estas son las novedades de facturación para trabajadores autónomos en 2022

Los trabajadores autónomos tienen que hacer frente a diferentes gastos para realizar sus actividades diarias: pagar la gasolina, comprar materiales, etc.

Por eso, es muy importante estar al tanto de qué gastos correspondientes al IVA se pueden deducir en las facturas y así sanear las cuentas.

Para que los gastos sean deducibles deben:

- Estar vinculados a la actividad profesional realizada por el autónomo.

- Encontrarse válidamente justificados en las facturas.

- Estar registrados en el libro de registros de IVA.

Es muy importante tener en cuenta las características que deben de cumplir los gastos para que sea deducible el IVA. Algunos autónomos incluyen gastos no deducibles y esto puede conllevar sanciones.

Así tiene que ser una factura para que sea deducible el IVA de los gastos

Las facturas deben contener los siguientes requisitos:

- NIF

- Nombre y apellidos

- En su caso, denominación social del emisor de la factura

- Datos fiscales del receptor

- Base imponible de la factura

- Cuota del IVA que corresponda

El autónomo no podrá deducir el IVA si recibe una factura simplificada. Es muy importante presentar la factura con la documentación totalmente detallada para conocer el origen y la finalidad de los gastos.

Si quieres que la Agencia Tributaria acepte tus facturas, debes cerciorarte de que contienen todos los datos que mencionamos anteriormente.

Es muy importante que revises la factura antes de enviarla a la Agencia Tributaria.

¿Qué gastos son deducibles en las facturas?

Dependiendo de la actividad del autónomo los gastos deducibles pueden ser diversos, pero los más destacados son materiales y herramientas necesarias para la oficina.

Por ejemplo, ordenadores para que los trabajadores puedan realizar sus actividades laborales diarias.

Uno de los gastos más universalizados por los autónomos es la contratación de un servicio de asesoría. Los autónomos suelen contratar a asesores para que lleven los temas de contabilidad.

También son deducibles los costes por publicidad, así como la asistencia a eventos como congresos relacionados con la actividad realizada.

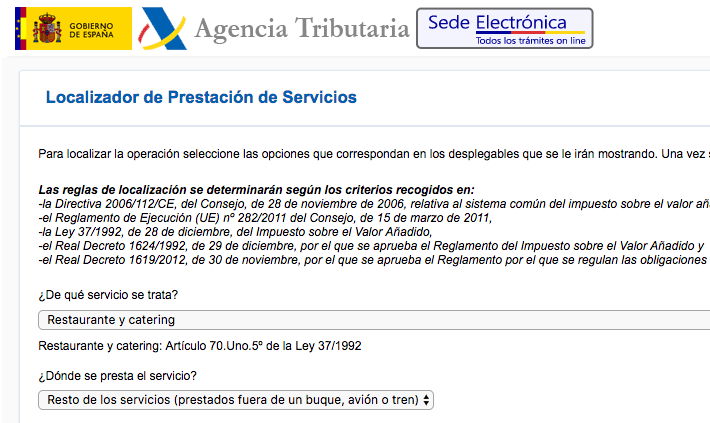

Los autónomos también podrán disfrutar de una deducción de 26,67 euros al día derivados de gastos de manutención (dietas durante la jornada laboral).

Bajo ningún concepto se aceptarán como gastos deducibles la asistencia a espectáculos por mera diversión del autónomo o la compra de alimentos o bebidas para consumo propio, entre otras.

Así lo indica la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido en su artículo 95:

“Los empresarios o profesionales no podrán deducir las cuotas soportadas o satisfechas por las adquisiciones o importaciones de bienes o servicios que no se afecten, directa y exclusivamente, a su actividad empresarial o profesional”.

Es muy importante que los gastos estén relacionados de manera directa con la actividad que realiza el autónomo y que pueda comprobarse dicha situación.

Por ejemplo, un autónomo que se dedique a ofrecer servicios de podología puede comprar una bata para realizar sus servicios y no habría problema.

Pero si un autónomo compra una corbata o un traje para asistir a reuniones con los clientes, esta compra sí podría considerarse como no deducible, ya que también podría ser utilizada dicha compra para otros fines.

¿Qué pasa si un autónomo presenta una factura con datos erróneos?

Si un autónomo presenta ante la Agencia Tributaria una factura que incluye datos erróneos deberá solicitar la modificación al emisor de los mismos cuanto antes.

La factura será deducible únicamente desde el momento en el que todos los gastos y toda la información están detallados de forma correcta.

¿Cuándo tienen los autónomos que presentar las liquidaciones de IVA de las facturas?

Los trabajadores autónomos deberán presentar ante Hacienda las liquidaciones de IVA de las facturas de manera trimestral, es decir, los autónomos presentarán las liquidaciones de IVA de las facturas 4 veces al año.

Para presentar las liquidaciones de IVA de las facturas los autónomos usarán el modelo 303. Este documento proporcionará la cantidad que deben ingresar a la Agencia Tributaria.

Las fechas destacadas para presentar las liquidaciones son las siguientes:

- Entre el 1 y el 20 de abril deberán abonar las facturas recibidas en el primer trimestre del año.

- Entre el 1 y el 20 de julio los autónomos tendrán que abonar las del segundo trimestre.

- Entre el 1 y el 30 de octubre deberán abonar las facturas recibidas en el tercer trimestre.

- Hasta el 31 de enero del siguiente año, las del cuarto trimestre.

Si el último día en el que es posible abonar las facturas es festivo, no hay problema. Los autónomos tendrán la posibilidad de entregar el documento el siguiente día laborable.

¿Deberá presentar la liquidación del IVA de las facturas un autónomo que se encuentra en un período de inactividad?

Aunque el autónomo tenga un período de inactividad y no emita ni reciba facturas durante un trimestre, esta situación no le exime de la presentación de la liquidación del IVA de las facturas.

Mientras que el autónomo esté dado de alta como trabajador por cuenta ajena tendrá que presentar la liquidación del IVA de las facturas. Para ello, marcará la casilla “sin actividad”.

Únicamente quedará eximido de su responsabilidad un autónomo que se encuentre dado de baja como trabajador por cuenta ajena.

Así se registra la liquidación del IVA de las facturas

Los trabajadores autónomos tienen que tener libros de registros de IVA con la siguiente información:

- Número de recepción.

- Fecha de la recepción de la factura.

- Fecha de la operación en el caso de que sea diferente.

- NIF del emisor de la factura.

- Nombre o razón social del emisor de la factura.

Además, deberán especificar las cantidades de cada factura e incluir:

- Base imponible de a factura, es decir, cantidad antes de incluir los impuestos.

- Tipo de IVA.

- Cuota de IVA soportada.

- Cuota de IVA deducible.

- Total de la factura (base imponible + IVA).

Recuerda que para que la factura sea válida deben coincidir el total de la factura con la suma de la base imponible y cuota de IVA soportada.

Estas son las sanciones por incluir gastos no deducibles como gastos deducibles

Tal y como recoge la Ley 58/2003, de 17 de diciembre, General Tributaria, en su artículo 191, las infracciones podrán ser consideradas leves, graves o muy graves.

- Las infracciones leves conllevarán una multa proporcional del 50%.

- Por su parte, las infracciones graves tendrán una multa del 50% al 100%.

- Y las infracciones muy graves consistirán en una multa proporcional del 100 al 150%.

Como ves es muy importante que los autónomos realicen todos los trámites de manera correcta teniendo presente siempre qué gastos no son deducibles.

¿Tienes dudas sobre qué gastos pueden ser considerados deducibles? Déjanos más abajo tus comentarios, ¡nos encanta leerte!