por Ángela M. Labrador | Nov 28, 2018 | autonomos, blog, empresas, fiscal, impuestos, IRPF

Hacienda ha emitido en estos días un comunicado en el que informa de aspectos importantes para la presentación de impuestos en enero de 2019. Destacamos los detalles a tener en cuenta de este aviso de AEAT sobre la campaña de declaraciones informativas de 2018.

El fin del comunicado es informar sobre la obligatoriedad de un cambio en la presentación que va a condicionar de gran manera la forma de tramitar estos impuestos.

A partir del 1 de enero de 2019 se sustituye el sistema actual por el TGVI online. Este nuevo aplicativo supone la validación previa de la información que se va a presentar.

AEAT avisa que los registros con errores no serán admitidos por su aplicación informática. Esto ocurrirá tanto con las declaraciones informativas presentadas por TGVI online, como las presentadas por otras vías.

Recomendación de Hacienda para la presentación de declaraciones informativas 2018

Desde AEAT se recomienda que los usuarios verifiquen previamente los datos para evitar errores.

Con el objeto de evitar posteriores problemas durante la tramitación de la presentación, se recuerda la existencia del servicio de ayuda en la identificación fiscal de la web de Hacienda.

A través de esta herramienta, se pueden ir comprobando los datos, para evitar que la presentación de las declaraciones se convierta en una pesadilla.

Ya que la presencia de errores, paralizaría la presentación. Y no se podría finalizar hasta que estén solventados. Repetir este proceso con todos los clientes de un despacho profesional puede ralentizar bastante el proceso.

El servicio de identificación fiscal se ha modificado, de forma que, al comprobar el alta en el censo de AEAT, devuelve los datos, como por ejemplo nombre y apellidos, tal y como constan en su registro.

La consulta de identificaciones se puede realizar de forma individual o masiva (para una relación de personas).

Así mismo, desde Hacienda han habilitado un portal de pruebas donde simular la presentación de declaraciones informativas, para así detectar los errores antes de la presentación real.

Modelos afectados por el nuevo Sistema TGVI online

No todos los modelos se verán afectados por el nuevo sistema, las declaraciones informativas que se deben presentar ya en 2019 con esta aplicación son:

- 156. Cotizaciones de afiliados y mutualidades a efectos de la deducción por maternidad. Resumen anual.

- 181. Préstamos y créditos, y operaciones financieras relacionadas con bienes inmuebles.

- 182. Donativos, donaciones y aportaciones recibidas.

- 187. Acciones y participaciones representativas del capital o del patrimonio de las instituciones, etc.

- 188. Retenciones e ingresos a cuenta. Rentas o rendimientos de capital mobiliario.

- 190. Retenciones e ingresos a cuenta.

- 192. Operaciones con Letras del Tesoro.

- 193. Retenciones e ingresos a cuenta del IRPF. Retenciones e ingresos a cuenta del IS o IRNR.

- 194. Retenciones e ingresos a cuenta del IRPF, IS e IRNR sobre rendimientos de capital inmobiliario.

- 196. Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del capital inmobiliario.

- 198. Declaración anual de operaciones con activos financieros y otros valores mobiliarios.

- 291. Impuesto sobre la Renta de no residentes.

- 345. Planes, fondos de pensiones y sistemas alternativos.

- 346. Subvenciones e indemnizaciones satisfechas por Entidades públicas/privadas a agricultores o ganaderos.

- 347. Declaración anual de operaciones con terceras personas.

A partir del año 2020 se deberán presentar todas las demás también.

Más noticias de nuestro blog que te pueden interesar:

El RDL 19/2018 obliga a las empresas a usar la autentificación reforzada

¿En qué casos es obligatorio el registro de la jornada en tu empresa?

Última hora sobre los contratos afectados por la tasa de desempleo.

Ya es oficial, el modelo 347 se presentará en Febrero.

Motivos por los que podrías recibir una carta de Inspección en estos días

La importancia de actualizar el email de tu empresa en FUNDAE

Estos son los cursos bonificados más solicitados por las empresas en 2018

Fuente: AEAT.

por Ángela M. Labrador | Nov 13, 2018 | blog, fiscal, Grupo2000, impuestos

El pasado 8 de Noviembre, desde Grupo2000 ofrecimos una nueva conferencia exclusiva para nuestros colaboradores. Esta conferencia online sobre el cierre económico del año fue un éxito de asistencia, gracias a todos vosotros.

Conferencia sobre el cierre económico del año

En la conferencia se trataron todas las novedades del ámbito tributario a tener en cuenta para la realización del cierre económico en los próximos meses.

En ella se facilitaron apuntes prácticos para cumplir con las obligaciones fiscales y contables. Así como todas las tareas que no deben faltar para un cierre económico de la actividad empresarial efectivo.

Para esta jornada contamos con la presencia de Dña. Alicia Rodríguez Hitos, Graduado Social ejerciente por cuenta propia con más de 20 años de experiencia, y Miembro de la Comisión de Fiscalidad del Consejo Nacional de Graduados Sociales.

En una exposición magistral, Dña. Alicia resumió todas las novedades y puso el foco en los errores más habituales que se suelen cometer.

Si no pudiste asistir, a continuación te resumimos las obligaciones fiscales más importantes que se vieron en ella:

Obligaciones fiscales más importantes para los próximos meses

- Modelo 130. Se recomendaba revisar las facturas emitidas, las recibidas, la periodificación de gastos, calcular las amortizaciones y valorar las existencias al final de año. Se recordaba poner especial atención en los movimientos de efectivo de las cuentas (no más de 2.500 euros).

- Modelo 190. Se prevenía sobre la correcta cumplimentación y justificación de la hoja de dietas. Se mencionó el incremento de las reducciones sobre rentas de trabajo desde julio de 2018. Un cambio destacado en la ponencia fue para los profesionales que empezaron su actividad en 2015, que en 2018 deben pasar de retener del 7% al 15%.

- Modelo 347. Afortunadamente, Hacienda rectifica y se podrá presentar en Febrero. No obstante, se aconsejó ir adelantando tareas: lanzar extractos de cada proveedor y cliente, para ir confirmando su corrección, tener en cuenta los abonos de compras no contabilizados, etc..

- Modelo 131. Hay que calcular los módulos definitivos según los parámetros de este año.

- Modelo 349. Se debe tener especial cuidado con las facturas de adquisiciones intra-comunitarias de bienes y servicios.

¿Cómo puedo asistir a estas Conferencias?

Si te gustaría asistir de forma gratuita a estas conferencias online, simplemente tienes que contactar con nosotros en el teléfono 958806760.

Nuestros colaboradores se benefician del acceso a estas sesiones formativas de máxima actualidad y de muchas ventajas más, que puedes ver aquí.

Estamos preparando nuevas Conferencias para 2019 con temas muy interesantes. ¡No te las pierdas!

Más artículos de nuestro blog que también te pueden interesar:

Última hora sobre los contratos afectados por la tasa de desempleo.

Ya es oficial, el modelo 347 se presentará en Febrero.

Motivos por los que podrías recibir una carta de Inspección en estos días

Estos son los cursos bonificados más solicitados por las empresas en 2018

Ya es obligatorio comunicar el convenio colectivo en las altas del trabajador

Claves de la nueva campaña de Inspección tras el Plan Director por un trabajo digno

Cómo solicitar las nuevas ayudas para contratos de formación de Garantía Juvenil

por Ángela M. Labrador | Nov 6, 2018 | blog, eventos, fiscal, Graduados Sociales, Grupo2000, impuestos

El 15 de Noviembre tendrá lugar la II Jornada Tributaria organizadas por los Colegios Oficiales de Graduados Sociales de Murcia y Almería en la que Grupo2000 colaboramos nuevamente.

Tras el éxito de la I Jornada, a la que asistieron numerosos colegiados de ambas entidades, han abierto recientemente la convocatoria para las de 2018.

Compartimos con vosotros el programa para que tengáis toda la información:

Programa de la II Jornada Tributaria Murcia-Almería

- Fecha: 15 de Noviembre de 2018.

- Lugar: Hotel Valle del Este. Avda. Valle del Sol, 2. Vera. (Almería)

Programa:

- 09:30 – 10:00. Entrega de acreditaciones y material.

- 10:00 – 11:00. Acto de apertura y conferencia inaugural. Los retos de la fiscalidad en la economía digital.

- 11:00 – 11:30. Pausa-café.

- 11:30 – 12:45. Primera conferencia y debate coloquio. Jurisprudencia sobre retribuciones de administradores y profesionales. Ponente: D. Juan Ignacio Moreno, Letrado del Tribunal Constitucional y Catedrático de Derecho Financiero y Tributario en Alcalá.

- 12:45 – 14:00. Segunda conferencia y debate coloquio. Notificaciones electrónicas obligatorias y novedades en materia de facturación electrónica. Ponente: D. Bartolomé Borrego Zabala. Vocal responsable de nuevas tecnologías de la agencia tributaria de Andalucía, Ceuta y Melilla.

- 14:00 – 16:00 Almuerzo de trabajo.

- 16:00 – 16:30. Tercera conferencia y debate coloquio. Acciones claves para reinventar el despacho profesional en 2019. Ponente: D. Federico Martínez Martín, Director de Wolter Kluwer Asesorías zona sur.

- 16:30 – 18:15. Cuarta conferencia y debate coloquio. Qué ingresos quedan sujetos a tributación, en Sociedades o IVA, para las entidades sin fines lucrativos. Ejemplos y casos prácticos. Ponente: D. Cristóbal Osete Caravaca, miembro del Cuerpo Superior de Inspectores de Hacienda del Estado.

- 18:15. Acto de clausura.

Como puedes ver, los temas que se tratarán son de máxima actualidad en materia tributaria y serán expuestos por ponentes de alto nivel.

La jornada está dirigida a Graduados Sociales y todo tipo de profesionales tributarios.

Inscripciones

Todavía estás a tiempo de inscribirte, para hacerlo simplemente tienes que contactar con el Iltre. Colegio Oficial de Graduados Sociales de Almería, en el teléfono 950 23 20 95 o con el Excmo. Colegio Oficial de Graduados Sociales de Murcia, cuyo teléfono es 968 24 82 00.

El precio de las jornadas es de 75 € para los Colegiados y 90 € para otros profesionales. Incluye almuerzo y desplazamiento desde la sede colegial al Hotel Valle del Este en Vera.

Al evento asistirán representantes del equipo de Grupo2000 de Murcia y Almería para apoyar esta interesante Jornada, organizada por ambos Colegios. Estaremos encantados de saludarte en nuestro stand. ¡Te esperamos!

Noticias de nuestro blog que te pueden interesar:

Última hora sobre los contratos afectados por la tasa de desempleo.

Ya es oficial, el modelo 347 se presentará en Febrero.

Motivos por los que podrías recibir una carta de Inspección en estos días

Estos son los cursos bonificados más solicitados por las empresas en 2018

Ya es obligatorio comunicar el convenio colectivo en las altas del trabajador

Claves de la nueva campaña de Inspección tras el Plan Director por un trabajo digno

Cómo solicitar las nuevas ayudas para contratos de formación de Garantía Juvenil

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

por Ángela M. Labrador | Oct 31, 2018 | blog, fiscal, impuestos

Ya es oficial, el modelo 347 se presenta en Febrero según el BOE. Son buenas noticias para los despachos profesionales, esto les dará un respiro para preparar con más tranquilidad la Declaración Anual de Operaciones con terceros.

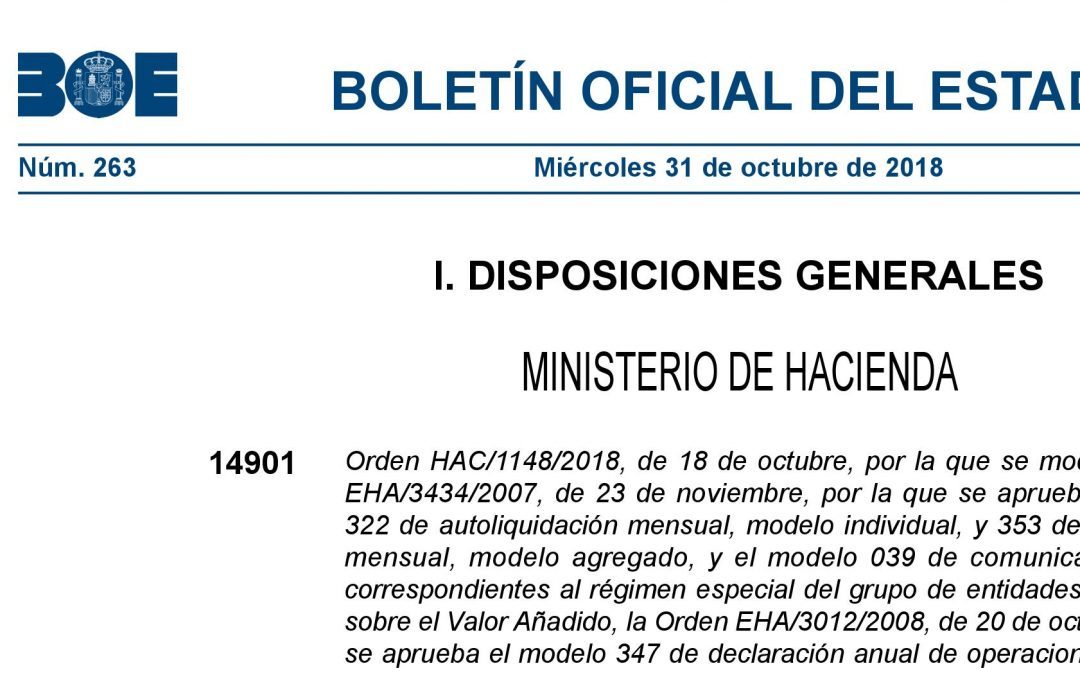

Esta mañana se ha publicado en la Orden HAC/1148/2018, de 18 de Octubre, por la que aprueban varios modelos para la presentación de impuestos.

Por fin se confirma lo que hasta ahora era un rumor, Hacienda se ha hecho eco de la petición urgente desde distintas asociaciones y Colegios Profesionales para volver a fijar en febrero la fecha de presentación de la Declaración Anual de Operaciones con terceras personas.

Este cambio ha sido muy solicitado, debido a la gran carga de presentación de impuestos que ya implica el mes de enero.

El Artículo segundo de la Orden, por el que se modifica la Orden EHA/3012/2008, de 20 de Octubre, por la que se aprueba el modelo 347 de Declaración anual de operaciones con terceras personas, así como los diseños físicos y lógicos y el lugar, forma y plazo de presentación, establece lo siguiente:

«La presentación de la declaración anual de operaciones con terceras personas, modelo 347, se realizará durante el mes de febrero de cada año en relación con las operaciones realizadas durante el año natural anterior, sin perjuicio de lo dispuesto en el artículo 17.2 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria».

Procedimiento para la presentación del Modelo 347

Así mismo, en el artículo quinto, también se incluye una referencia al procedimiento y forma de presentación de dicho modelo.

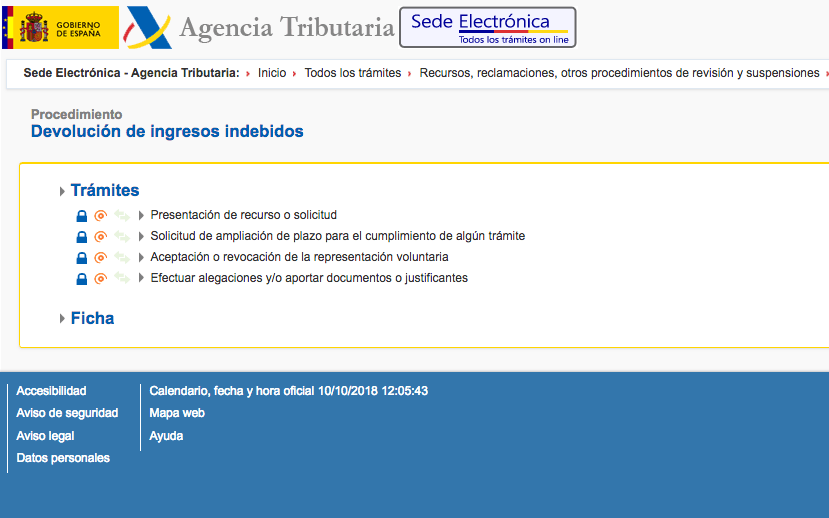

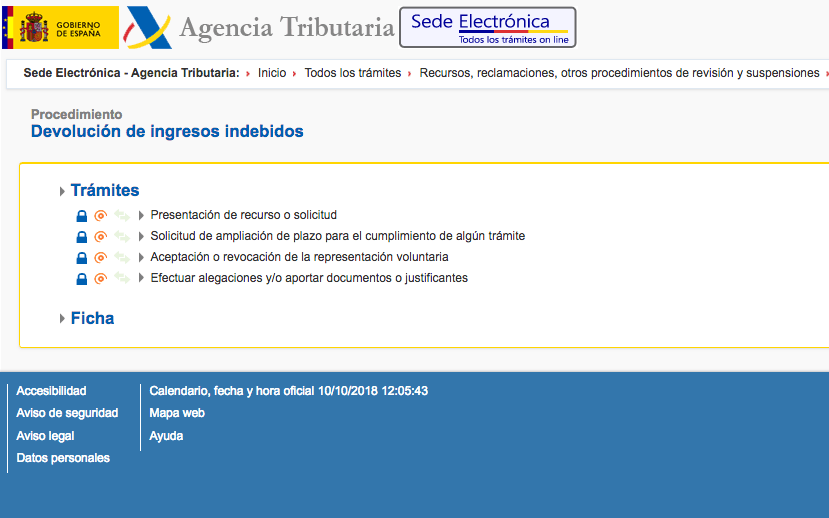

Se indica que el usuario, obligado a liquidar este impuesto, deberá acceder a la Sede Electrónica de la Agencia Tributaria, para ello necesitará un certificado electrónico.

Una vez presentado en la aplicación de AEAT, aparecerá una respuesta sobre si ha sido aceptada o denegada (en este caso indican los motivos de subsanación).

Puede ocurrir que haya registros validados correctamente y otros rechazados, en estos casos, la declaración se consideraría no presentada, hasta que el usuario subsane los errores.

Una vez realizados los cambios, deberá volver a presentarla. Podrá hacerse a través del servicio de consulta y modificación de declaraciones informativas de la Sede electrónica de la Agencia Tributaria.

Una vez presentada, se deberá conservar la declaración aceptada, así como el código seguro de verificación.

Según se establece en la Disposición Transitoria Única de la Orden, este sistema de validación online se deberá utilizar para la presentación de las declaraciones anuales del modelo 347 correspondientes al ejercicio de 2018, que se presentan en 2019.

Otros modelos de presentación de impuestos que se aprueban

En la misma norma se recogen los modelos de presentación para los siguientes impuestos:

- Modelo 322 para la autoliquidación mensual, modelo individual.

- Modelo 353 para la autoliquidación mensual, modelo agregado.

- Modelo 039 para la comunicación de datos, correspondientes al régimen especial del grupo de entidades en el impuesto del Valor añadido.

- Modelo 303 del Impuesto sobre el Valora Añadido.

- Modelo 390 para la declaración resumen anual del Impuesto del IVA.

- Modelo 036 para la declaración censal de alta, modificación y baja en el censo de empresarios.

- Modelo 037 para la declaración censal simplificada de alta, modificación y baja de empresarios.

Sin duda, es una buena noticia para los profesionales tributarios. Desde Grupo2000 nos complace enormemente poder ofrecerte hoy esta novedad.

Más artículos que también pueden interesarte:

Última hora sobre los contratos afectados por la tasa de desempleo.

Motivos por los que podrías recibir una carta de Inspección en estos días

Estos son los cursos bonificados más solicitados por las empresas en 2018

Ya es obligatorio comunicar el convenio colectivo en las altas del trabajador

Si eres autónomo, debes cumplir esta obligación antes del 1 de Octubre

Claves de la nueva campaña de Inspección tras el Plan Director por un trabajo digno

Cómo solicitar las nuevas ayudas para contratos de formación de Garantía Juvenil

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

Fuente: BOE.

por Ángela M. Labrador | Oct 10, 2018 | blog, Graduados Sociales, impuestos, laboral, Seguridad Social, seguros sociales

Seguridad Social indica en el Boletín RED 5/2018 sobre novedades en las comunicaciones de Conceptos Retributivos Abonados. Desde Octubre es obligatorio informar en los ficheros CRA sobre estos conceptos que veremos en el artículo de hoy.

¿Qué son los Ficheros CRA?

Los conocidos como Ficheros CRA son las siglas de Conceptos Retributivos Abonados. Según establece el Real Decreto Ley 16/2013, de 20 de Diciembre, los empresarios deberán comunicar a TGSS en cada periodo de liquidación el importe de todos los conceptos retributivos abonados a sus trabajadores.

Esta comunicación se realizará con independencia de su inclusión o no en la base de cotización a la Seguridad Social, y aunque resulten de aplicación bases únicas.

La comunicación de estos conceptos es obligatoria desde el 22 de Diciembre de 2013.

Los ficheros CRA se deben presentar en el mismo plazo para la presentación de las liquidaciones de cuotas a la Seguridad Social.

¿Qué sujetos estarán obligados a remitir los Ficheros CRA?

- Los empresarios que tengan algún trabajador inscrito en los Códigos de Cuenta de Cotización de los que sean titulares. Estarán excluidos los trabajadores del Sistema Especial para Empleados de Hogar y los profesionales taurinos.

- Trabajadores con base de cotización o cuota fija.

- Colegios concertados.

- Representantes de comercios.

- Empresas que transmitan a través de Red Directo.

Se excluirían los trabajadores por cuenta propia o autónomos.

Nuevos conceptos obligatorios en los CRA desde el 1 de Octubre

Según establece el Boletín RED, las comunicaciones de los CRA, desde el 1 de Octubre de 2018 deberán informar de las siguientes retribuciones:

- Horas complementarias pactadas. Este importe se incluirá exclusivamente en el CRA 0057.

- Horas complementarias de aceptación voluntaria. Se deberá reflejar a través de CRA 0058.

- Vacaciones no disfrutadas, retribuidas tras el fallecimiento del trabajador. En el caso de que el fallecido no haya disfrutado de la totalidad de sus vacaciones, se incluirá en el concepto CRA 0059, debiendo prorratearse por el periodo de devengo de vacaciones no disfrutadas.

- Vacaciones retribuidas no disfrutadas. En estos casos se incluirán en el concepto CRA 0060 los importes abonados mensualmente.

- Plus de transporte y distancia, utilización de medios colectivos de la empresa. Se indicará en el concepto CRA 0061 el importe de la remuneración en especie que corresponda a servicios de transporte colectivo facilitados por la empresa a los trabajadores.

Fuente: Boletín RED.

Más artículos que también te pueden interesar:

Ya es obligatorio comunicar el convenio colectivo en las altas del trabajador

Si eres autónomo, debes cumplir esta obligación antes del 1 de Octubre

Claves de la nueva campaña de Inspección tras el Plan Director por un trabajo digno

Gestiones afectadas por el retraso de la Administración Electrónica hasta 2020

Cómo solicitar las nuevas ayudas para contratos de formación de Garantía Juvenil

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

por Ángela M. Labrador | Oct 10, 2018 | blog, impuestos, IRPF, prestaciones, Renta, Seguridad Social

Recientemente, el Tribunal Supremo ha declarado las prestaciones por maternidad exentas del IRPF. En este artículo te contamos quiénes pueden solicitar su devolución y los pasos para reclamar el IRPF retenido indebidamente por tu baja de maternidad.

Qué prestaciones por maternidad están exentas de pagar IRPF

La fallo del Tribunal Supremo sobre las prestaciones de maternidad contradice el criterio aplicado por Hacienda en los últimos años. Según el Tribunal esta exención de pagar impuestos se aplicaría a todas las prestaciones de maternidad, sin hacer distinción del órgano público del que se hayan percibido.

La sentencia de la Sección Segunda de la Sala III de lo Contencioso Administrativo indica que estarán exentas las siguientes prestaciones: nacimiento, parto, adopción, adopción o parto múltiple, hijos a cargo y orfandad.

La interpretación que hace del Real Decreto Legislativo 8/2015, de 30 de Octubre, por el que se aprueba el texto refundido de la Ley General de la Seguridad Social, es que, durante el periodo por maternidad, el contrato laboral queda en suspenso, y por este motivo, la trabajadora dejaría de percibir las mismas cantidades que durante un periodo normal de trabajo, y por tanto se vería perjudicada.

El Tribunal entiende que la prestación es un subsidio para compensar la pérdida de ingresos por las citadas situaciones de maternidad. Y recuerda además, que son casos que requieren especial protección.

Hacienda ha manifestado que tomará en consideración dicho criterio para la resolución de reclamaciones.

Se estima que esta sentencia provocará que AEAT devuelva cerca de 1.300 millones de euros a los contribuyentes. Según calcula OCU, las cantidades que percibirán las madres o padres solicitantes se estima entre 1.000 y 2.600 euros por hijo nacido después de 2013.

¿Quién puede reclamar el IRPF retenido en la prestación de maternidad?

No todas las personas que hayan visto afectada su prestación por maternidad podrán reclamar el IRPF retenido indebidamente.

Dado que la actividad fiscal prescribe a los 4 años, podrán solicitarlo las mujeres que hayan tenido un hijo/a a partir de 2014.

Ojo: el 30 de junio de 2019, avisa la Asociación Profesional de Expertos Contables y Tributarios de España, prescribiría el ejercicio de 2014. A continuación te indicamos los pasos para poder reclamar el IRPF que haya sido retenido por tu baja de maternidad.

Pasos para reclamar el IRPF retenido indebidamente por tu baja de maternidad

Si deseas reclamar las cantidades que te corresponden por el IRPF retenido, antes que nada habría que ver cuál fue la fecha en la que disfrutaste de dicho subsidio ya que, en función de ésta, deberás utilizar uno u otro procedimiento:

- Prestaciones declaradas en 2016 ó 2017: En estos casos todavía se puede cursar una rectificación a través de la página de AEAT.

- Si se trata de una declaración presentada en 2016, debes hacer clic aquí.

- Para declaraciones presentadas en 2017, debes acceder a esta sección.

Para reclamar por esta vía vas a necesitar una clave PIN o DNI electrónico, así como recabar información sobre el importe de la prestación (se puede consultar también en la web de Hacienda).

Importante: para bebés nacidos en el último trimestre del año, es posible que hayas cobrado la prestación en dos ejercicios distintos, si se así, deberás solicitar rectificación para ambos ejercicios.

- Prestaciones declaradas en 2015 ó 2016: A falta de un formulario por parte de Hacienda para este fin, de momento, sólo cabe presentar un escrito de rectificación y devolución de ingresos indebidos, junto a los Certificados de retenciones y declaración de la Renta del ejercicio que proceda.

Se espera que en las próximas semanas Hacienda aclare el procedimiento o establezca algún formulario para poder realizar la reclamación de estas cantidades. Te recomendamos esperar un poco, ya que seguramente esta vía sea mucho más ágil que el escrito de rectificación.

De hecho, Hacienda hoy ha publicado en su web durante unos instantes un procedimiento, que posteriormente han eliminado. Esto nos da pistas de que en breve habilitarán un formulario para solicitar la devolución.

Si vas a redactar un escrito de modificación, debes dirigirlo a la Administración de AEAT, con el asunto: Solicitud de rectificación de la Declaración de IRPF Modelo 100 del ejercicio que proceda y de devolución de ingresos indebidos.

Es conveniente incluir en el escrito tus datos personales, todos los datos de la Declaración afectada (fecha, ejercicio, resultado, etc.) y reclamar las cantidades retenidas indebidamente por el Instituto Nacional de Seguridad Social en relación a tu prestación de maternidad, indicando que está exenta de tributación en IRPF según establece el Tribunal Supremo, Sala de lo Contencioso Administrativo, en su sentencia, de 3 de Octubre de 2018.

En la página de OCU puedes descargar un modelo que han elaborado para facilitar este trámite.

El escrito podrá ser presentado en el Registro de AEAT o en cualquier Registro General.

Si Hacienda considera la reclamación procedente, hará una rectificación de la declaración y devolverá las cantidades indebidamente ingresadas, más lo interesen de demora que le correspondan.

Recuerda: si en 6 meses no hay resolución por parte de AEAT sobre tu escrito, todavía puedes interponer una reclamación ante el Tribunal Económico Administrativo.

Desde varios organismos se está presionando para que esta devolución se realice de oficio desde Hacienda. Es posible que en los próximos días tengamos más novedades al respecto.

Se recomienda esperar unos días, ya que seguramente sea más fácil si hay algún formulario en la web de AEAT. Te informaremos de todo en nuestro blog.