por Ángela M. Labrador | May 28, 2018 | autónomo, blog, emprendedores, Inspección, negocios, Nueva Ley de autónomos

La Inspección está ya avisando, en los próximos meses comenzarán campaña para revisar a todos los inscritos en el Régimen Especial de Trabajadores Autónomo (RETA) en los últimos meses, y podrán imponer sanciones de 3000 euros por no hacer el alta previa de autónomos. En este artículo os vamos a explicar en qué se basan dichas sanciones y cómo hacer el alta de autónomos correctamente, según la nueva normativa.

Sanciones de 3.000 euros por no hacer en plazo el alta de autónomos

Recientemente hemos tenido conocimiento de que, aunque actualmente la Inspección sólo está avisando, en los próximos meses comenzarán una campaña para revisar las altas en el RETA, que pueden implicar más 3.000 euros de penalización por no realizar el alta adecuadamente. Por este motivo, queremos avisaros para que pongáis especial cuidado al realizarlas.

El origen de la sanción sería por no cumplir los nuevos plazos para el alta establecidos en el artículo 27, del Real Decreto 84/1996, de 26 de enero, por el que se aprueba el Reglamento General sobre la inscripción, altas, bajas y variaciones de datos de trabajadores en la Seguridad Social, sobre el plazo de afiliación, modificado recientemente:

«Las solicitudes de afiliación deberán formularse por los sujetos obligados con anterioridad a la iniciación de la prestación de servicios del trabajador por cuenta ajena o de la actividad del trabajador por cuenta propia en los mismos términos, medios y supuestos que para las altas iniciales se prevén en los artículos 32, 38 y 43 de este Reglamento.»

Desde el 1 de enero de 2018, el alta del autónomo tiene que hacerse de forma previa a la fecha de inicio de la actividad.

Esta norma especifica las sanciones para estas infracciones que oscilarán entre 3.126 € y 10.000 euros. Por lo que es para tomárselo en serio.

Según indica el artículo 32 de la misma norma, a la que nos remite la Ley del Autónomo: Las solicitudes de alta deberán presentarse por los sujetos obligados con carácter previo al comienzo de la prestación de servicios por el trabajador, sin que en ningún caso puedan serlo antes de los 60 días naturales anteriores al previsto para el inicio de aquella.

La nueva Ley de Autónomos trae mejoras en cuanto a la afiliación, pero también trae nuevas infracciones en el orden de lo social, que puedes ver en la Disposición Final Novena, entre ellas, destaca la siguiente: «Su afiliación y hasta tres altas dentro de cada año natural, en el correspondiente régimen especial de la Seguridad Social, o solicitar las mismas fuera del plazo establecido, sin que medie actuación inspectora». La infracción también se contempla para aquellos casos en los que si medie la actuación inspectora.

Cómo debes hacer el alta como autónomo en 2018

A continuación te resumimos el orden a seguir para realizar el alta como autónomo adecuadamente desde enero de 2018:

- 1. Dar el alta como autónomo en Seguridad Social.

Debes comunicar el alta en el Régimen Especial de Trabajadores Autónomos de Seguridad Social al menos 60 días antes de la fecha de inicio de actividad que indiques, el alta debe ser siempre previa. Si no se hace así perderás la posibilidad de aplicar la tarifa plana en ese alta y además, pueden venir sanciones, como hemos visto en este artículo.

Para hacer este trámite necesitarás certificado digital. Tendrás que comunicar qué código de CNAE corresponde para tu actividad, base de cotización, mutua de accidentes y número de cuenta bancaria. Modelo TA-521.

- 2. Hacer el alta en Hacienda.

En este trámite tendrás que indicar la fecha de alta en Seguridad Social. Se realiza a través de la sede electrónica de AEAT a través de un modelo censal 036, o el 37 (abreviado). A través de este modelo indicarás tus datos fiscales, tu epígrafe del Impuesto de Actividades (según la actividad que vayas a realizar), dirección de la actividad (si se trata de un local también los metros cuadrados afectados por esta actividad), fecha de comienzo de la actividad, Régimen de IVA y Régimen de IRPF.

Además, debes recordar que existen más obligaciones que debes cumplir con otros organismos: licencia de apertura, comunicar la apertura a la Consejería de Empleo de tu Comunidad, obtener un libro electrónico de visitas (LVO), etc..

Este año, con la mejora de condiciones de la tarifa plana de autónomos, se están animando muchos trabajadores por cuenta propia a darse de alta, pero muchos de ellos desconocen estas novedades. ¿Nos ayudas a difundir? Gracias.

por Ángela M. Labrador | Dic 13, 2017 | autónomo, ayudas a la contratación Madrid, blog, contrato de formacion, contratos indefinidos, empleo, emprendedores, empresas, laboral, Ley de Contratos, Nueva Ley de autónomos, Tarifa plana 50 euros, transformación a indefinido

Ya estamos a punto de terminar el año, y con la vista puesta en el próximo, que promete ser un ejercicio lleno de cambios y nueva legislación (Recordamos que la semana pasada el Gobierno aprobó el plan anual normativo 2018 con 287 normas que quiere sacar adelante). Por eso hoy queremos hacer un resumen de normativa importante que afecta a las empresas y que ya sabemos que entra en vigor en 2018:

La Ley 6/2017, de 24 de octubre, de Reformas Urgentes del Trabajo Autónomo, ya es de aplicación desde el pasado 25 de octubre, no obstante, hay medidas que no entraban en vigor hasta enero de 2018, entre ellas:

- Ampliación de la tarifa plana de 50 euros para los nuevos autónomos.

- Reducción del recargo por ingresos fuera de plazo.

- Deducción por gastos de suministro cuando desarrolle su actividad en su domicilio habitual.

- Deducción por gastos de manutención con límite diario de 26,67 € (48,08 € si es el extranjero).

Si deseas ampliar información sobre las novedades de la Ley de Autónomos, puedes hacerlo aquí.

El Gobierno ya ha aprobado el proyecto de Ley Orgánica de Protección de Datos de Carácter Personal, cuya entrada en vigor está prevista para el 25 de mayo de 2018. Hasta esa fecha, las empresas deberán adaptarse para cumplir con las nuevas directrices.

Entre ellas, destacar que desaparece el consentimiento tácito, será necesario obtener una afirmativa expresa por parte del usuario y se van a regular situaciones en las que existe interés público (vídeo-vigilancia, listas Robinson,..).

Tener en cuenta la inminente llegada de esta norma es fundamental para las empresas, ya que la misma contempla sanciones muy elevadas para aquellas que la incumplan. Te lo contamos todo en nuestro artículo «Incumplir la Ley de Protección de Datos tendrá elevadas sanciones en 2018».

Parece que ya tenemos fecha para la entrada en vigor de la nueva Ley, el 9 de marzo de 2018. El texto recoge novedades interesantes para las empresas que trabajan habitualmente con la Administración:

Suprimirá la posibilidad de contratación sin publicidad, introduce la obligación de facturar de forma electrónica y la posibilidad de pago directo de la Administración a los subcontratistas, entre otras. Puedes conocer más detalles sobre la norma en «La nueva Ley de Contratos limita a 60 días el plazo para el pago de facturas».

Una reforma laboral que afectaría a los nuevos contratos.

Según ha adelantado Fátima Báñez, para 2018 quieren modificar las modalidades de contratos actuales, simplificándola en 3 modelos: contrato indefinido, temporal con indemnización creciente y contrato de formación.

El nuevo contrato temporal permitiría elevar la indemnización gradualmente hasta equipararla al indefinido. Los trabajadores incrementarían su derecho a indemnización de forma que, al finalizar el periodo máximo de contratación, fuese de 20 días por año trabajado.

La propuesta incluye incentivos para las empresas que opten por la contratación indefinida y penalizaciones para aquellas que abusen del contrato temporal, el llamado bonus/malus.

Además, Empleo adelanta que esta reforma iría acompañada de una serie de incentivos para la transformación de contratos de formación en indefinidos y contratos de prácticas.

Así mismo, se contempla la flexibilización del contrato de formación y aprendizaje y un complemento salarial de 430 euros para todos aquellos jóvenes de Garantía Juvenil que sean contratados mediante esta modalidad.

A día de hoy, todas estas medidas están siendo negociadas con los diferentes agentes sociales, tratando de obtener el consenso que le dé la solvencia para presentarlas. Hay que decir que Empleo ya ha intentado sacar alguna de ellas durante 2017 sin mucho éxito, porque le han faltado los apoyos necesarios. Habrá que ver qué pasa en esta ocasión.

Otras normas previstas para 2018:

- La nueva Ley Hipotecaria se espera también para el primer semestre de 2018. El consejo de Ministros ya ha aprobado el texto, que pretende reforzar la transparencia de los contratos hipotecarios, reducir las comisiones que pagan los clientes y transponer la directiva europea en materia hipotecaria a nuestro ordenamiento.

- La Ley de Procedimiento Administrativo Común, a pesar de que ya ha entrado en vigor, hacemos memoria y vemos que algunas medidas se retrasaban hasta 2018. Según la Disposición final séptima, «las previsiones relativas al registro electrónico, registro electrónico de apoderamientos, registro de empleados públicos habilitados, punto de acceso general electrónico de la administración y archivo único electrónico producirán efectos a los dos años de la entrada en vigor de la Ley». Tendremos que esperar y ver cómo asume estos cambios la Administración, os iremos informando.

- Los cambios introducidos en la normativa de la ITV entrará en vigor el 20 de mayo de 2018. La Ley introduce nuevas exigencias para los propietarios de los vehículos destinados a detectar posibles fraudes y manipulaciones, y controles para las emisiones contaminantes. Algo positivo es que, a partir de esa fecha, se reconocerá el certificado emitido por otro país de la UE en los cambios de titularidad de vehículos.

Entre las 287 normas previstas (9 con rango de Ley Orgánica, 38 Leyes Ordinarias y 240 Real Decretos), también se incluye la aprobación de un esquema de resolución extrajudicial de conflictos financieros, modificaciones en el mercado de valores y cambios en la Ley del Impuesto de Sociedades.

En nuestro blog te iremos desgranando todas las modificaciones que se vayan produciendo sobre estas y otras normas.

Más noticias de nuestro blog que te pueden interesar:

Cómo tramitar las nuevas bonificaciones de la Ley de Autónomos

¿Puede el autónomo contratar a su cónyuge?

Las pymes ya pueden seleccionar personal de forma gratuita a través del Programa EJCP

Así es la nueva bonificación adicional de contrato de formación y aprendizaje

Fuentes: ElConfidencial, Expansión. Freepick

por Ángela M. Labrador | Nov 29, 2017 | autónomo, ayudas a la contratación Madrid, ayudas autónomos, blog, emprendedores, IRPF, laboral, Nueva Ley de autónomos

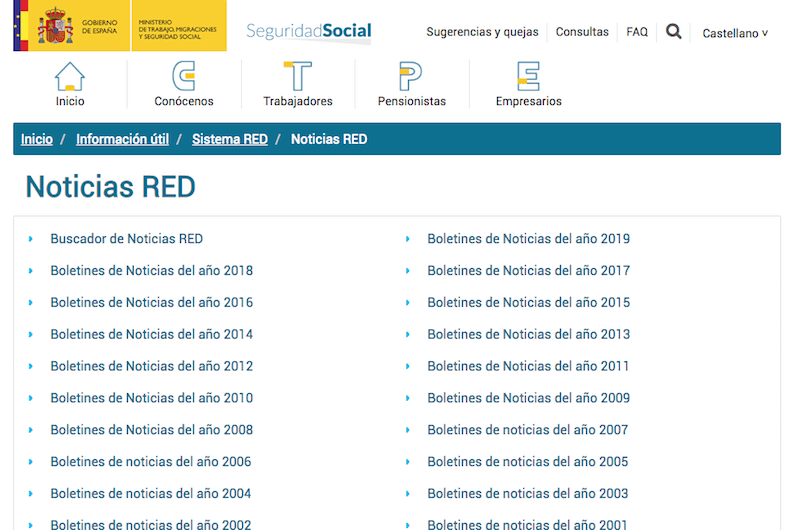

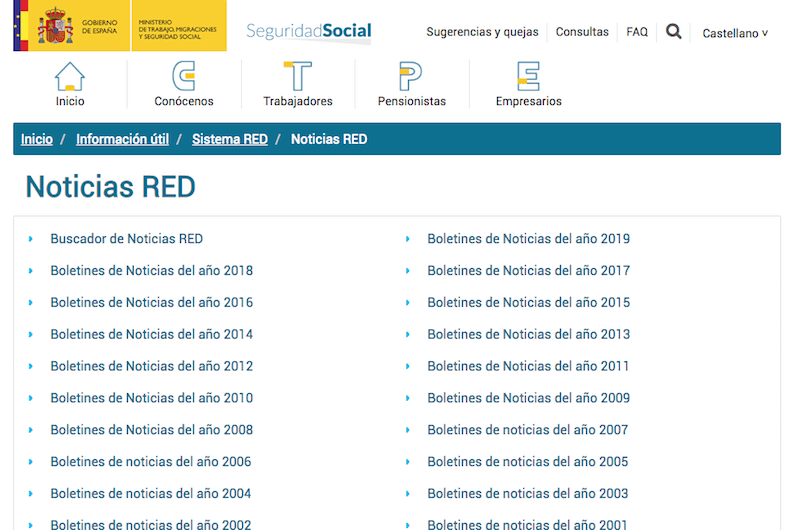

Ayer se publicó el Boletín Red 6/2017, que incluye toda la información relativa a las gestiones a realizar para aplicar la Ley 6/2017, de 24 de octubre, de reformas urgentes del trabajo autónomo. Os ofrecemos un resumen con las instrucciones que incluye sobre cómo tramitar las bonificaciones de la nueva Ley de Autónomos.

A continuación os indicamos los trámites para las bonificaciones que ya están en vigor y se pueden aplicar desde el 25 de octubre:

Se trata de una bonificación del 100% durante 12 meses de la cuota para los autónomos que precisen contratar a algún trabajador, para conciliar su vida familiar, en caso de cuidado de un familiar hasta segundo grado de consanguinidad, de un menor, o un familiar con discapacidad reconocida igual o superior al 33%.

Esta bonificación no es nueva, ya existía, la novedad radica en que se amplía la edad de los menores a cargo, de 7 a 12 años. Y también se admite su aplicación para los trabajadores en el Régimen Especial de los Trabajadores del Mar.

En este caso, no hay ninguna variación en la tramitación con respecto a cómo ya se venía haciendo. Simplemente se destaca que, tras dar el alta del autónomo, se deberá acreditar el parentesco familiar que causa el derecho ante la Dirección Provincial de la Seguridad Social o a través de la Sede Electrónica, desde el «Servicio de variación de Datos del RETA«, donde se aportarán los documentos correspondientes.

Bonificación por maternidad, paternidad, o similar, riesgo de embarazo o lactancia

Recogida en el artículo 6, consiste en una bonificación del 100% de la cuota de autónomos durante el periodo que dure su baja (siempre que ésta sea como mínimo de 1 mes). La base a aplicar será la base media que haya tenido durante los 12 meses previos al inicio de la bonificación. Si llevase menos de 12 meses en el RETA, los cálculos se realizarán desde su fecha de alta.

En este caso, también se trata de una modificación de la Ley 20/2007, la novedad es que se suprime el requisito de tener que contratar a un trabajador para que le sustituya con contrato de interinidad. Seguridad Social hace hincapié en que, para poder disfrutar de esta bonificación, a la fecha de inicio del beneficio por maternidad, paternidad, etc.. el autónomo debe estar dado de alta, y se verificará de forma automática su situación.

Las trabajadoras que retomen su actividad tras un cese motivado por alguna de las situaciones de maternidad mencionadas anteriormente, tendrán derecho a la aplicación de una tarifa plana de 50 euros mensuales durante los 12 meses siguientes, en el caso de que opten por la base mínima. Si cotizan por una base superior a la mínima, en este caso aplicarían el 80% sobre la cuota de contingencias comunes.

Se trata de una nueva bonificación, por ello requiere de una nueva implementación técnica que no estará lista hasta el próximo año. El nuevo campo que se deberá indicar será «Mujer reincorporada».

En estos últimos meses de 2017, en los que no hay ninguna opción informática, y debido a que la cotización debe efectuarse por meses completos, será necesaria la mecanización de una baja en el Régimen y un registro de alta posterior en el que se anote el campo «Mujer Reincorporada».

La contratación indefinida de cónyuge o familiares de hasta segundo grado de consanguinidad o afinidad por cuenta ajena le dará derecho a que se aplique una bonificación del 100% de las contingencias comunes durante 12 meses.

Para su tramitación está prevista la creación de un nuevo valor 2 «Familiar trabajador autónomo. Informado» del campo «Vinculo familiar». Posteriormente, Seguridad Social verificará todos los datos y cambiará el valor 2 por el 6, «Familiar trabajador autónomo. Acreditado» ó 7, «Familiar trabajador autónomo. No acreditado».

¿Cómo debes tramitar entonces la nueva bonificación por la contratación de familiares del autónomo?

En el próximo Boletín RED ya se informará de la fecha en la que estarán listos estos nuevos valores, mientras tanto, los trámites serán los siguientes:

- Comunicar el alta por cuenta ajena del familiar, con el tipo de contrato 100, 200 ó 300 (según el tipo de jornada que corresponda).

- Enviar a la Dirección Provincial de TGSS una declaración responsable de que, por la contratación de dicho trabajador, el autónomo es beneficiario de las bonificaciones al cumplirse todos los requisitos exigidos para el acceso a dicho beneficio y no concurrir ninguna de las exclusiones que determinarían el no acceso al mismo. La declaración responsable deberá remitirse una vez se haya dado el alta del trabajador, no siendo necesario enviarse en las sucesivas declaraciones por cada liquidación de cuotas.

Bonificaciones por altas de familiares colaboradores del autónomo

La 6/2017 introduce una novedad para la figura del autónomo colaborador, este beneficio podrá ser aplicado en varias ocasiones, siempre que haya transcurrido un plazo de 5 años entre una y otra.

Las bonificaciones se calcularán de forma automática, al indicar en el alta en el RETA la opción «RETA Colaborador familiar» en la pantalla «Identificación de los diferentes tipos de trabajadores autónomos». El sistema admitirá este campo cuando sea una nueva alta, o hayan transcurrido 5 años desde la anterior baja.

Posteriormente al alta se deberá acreditar ante la Dirección Provincial de TGSS el parentesco familiar para aplicar este beneficio, o bien, tramitarlo a través de la Sede Electrónica, desde el «Servicio de Variación de Datos en RETA».

Esperamos que te sirva de ayuda. Estaremos pendiente de todas las novedades para ofrecértelas en nuestro blog.

Quizá te interesen también estas noticias de nuestro blog:

El autónomo ya puede contratar a familiares y aplicar esta bonificación.

Ayudas para la conciliación familiar del autónomo.

Estas son las medidas de la Ley de autónomos que ya están en vigor.

Cuál es la mejor modalidad de contratar a mi hijo o familiar.

Fuente: Boletín RED.

por Ángela M. Labrador | Nov 21, 2017 | autónomo, ayudas autónomos, ayudas emprendedores, blog, emprendedores, eventos, Nueva Ley de autónomos, Tarifa plana 50 euros, Tarifa plana autónomos

Quizá te estés planteando emprender y hayas escuchado las novedades que trae la Ley de Autónomos, entre ellas la reducción en las cotizaciones. Entonces, este artículo te interesa, debes saber que la nueva tarifa plana para autónomos entrará en vigor en 2018.

En qué consiste la nueva tarifa plana para autónomos

El artículo 3 de la Ley 6/2017, de 24 de octubre, de Reformas Urgentes del Trabajo Autónomo, modifica el artículo 31 de las reducciones y bonificaciones a Seguridad Social de los trabajadores inscritos en el RETA.

Esta modificación de la Tarifa plana consiste en una extensión de la cuota reducida para los autónomos que emprendan o reanuden su actividad, que se aplicaría de la siguiente manera:

- Los 12 primeros meses: Se pagarían 50 euros mensuales de cuota en seguros sociales.

Todos los autónomos que, aunque cumplan los requisitos, tengan una base de cotización superior a la mínima que les corresponda, podrán aplicar una reducción del 80% sobre la cuota por contingencias comunes.

- Desde el mes 13 al 18: Se aplicaría un 50% de reducción sobre las bases y tipos vigentes.

Pasados los 12 meses, y con independencia de la base elegida, podrán aplicar un 50% de reducción sobre la cuota.

En el caso de autónomos con discapacidad reconocida o víctimas de violencia de género o terrorista, esta reducción del 50% se amplía hasta 48 meses.

- Del mes 19 al 24: Correspondería un 30% de reducción en la cuota.

Si el autónomo es menor de 30 años (menor de 35 en caso de discapacidad reconocida) disfrutarán, además de las anteriores, de una bonificación adicional del 30% sobre la cuota de contingencias comunes, durante 12 meses. Es decir, desde el mes 25 hasta el 36.

En el caso de que el alta no se produzca el día primero del mes natural, los beneficios se aplicarán de forma proporcional.

Si el autónomo está inscrito en Garantía Juvenil, no corresponderá reducción, si no bonificación.

Qué requisitos debo cumplir para la tarifa plana de autónomos

La tarifa plana está dirigida a trabajadores por cuenta propia que sean nuevas altas o que no hayan estado inscritos en el RETA en los dos años previos.

En el caso de autónomos que ya se hayan beneficiado previamente de la tarifa plana, para poder acceder nuevamente, tendrán que haber transcurrido 3 años.

También podrán beneficiarse de estas bonificaciones, siempre que cumplan los requisitos, los autónomos con Régimen Especial de Trabajadores del Mar, los socios de sociedades laborales, los socios de cooperativas del Régimen Especial del RETA.

La ayuda será compatible con la contratación de trabajadores por cuenta ajena (recordamos que antes no era compatible).

Por qué esperar hasta 2018 para darme de alta en el RETA

Según la Disposición final duodécima de la Ley de Autónomos, la nueva tarifa plana para autónomos no entrará en vigor hasta el 1 de enero de 2018.

Tras todo lo que te hemos contado, es interesante esperar, ¿verdad?

Hemos querido incluir esta puntualización, sobre todo, porque hemos visto titulares muy llamativos en prensa que pueden dar lugar a malentendidos. Y una vez que te hayas dado de alta, ya no podrás disfrutar de estos beneficios según la nueva norma. Así que, toca esperar, pero ya va quedando menos.

También te pueden interesar estos otros artículos sobre la nueva Ley de Autónomos:

Medidas de la Ley de Autónomos que entran en vigor.

Los autónomos ya pueden contratar a sus familiares con esta bonificación.

Nuevas bonificaciones para la conciliación del autónomo.

Fuente: BOE.

por Ángela M. Labrador | Oct 26, 2017 | autonomos, ayudas autónomos, blog, emprendedores, laboral, noticias, Nueva Ley de autónomos, Sin categoría

Hoy ha entrado en vigor la Ley de Reformas Urgentes del Trabajo Autónomo, y con ella varias medidas que beneficiarán a este colectivo. Entre todas ellas, en este artículo queremos destacar las nuevas bonificaciones para la conciliación familiar del autónomo.

El Título III de la nueva Ley de Autónomos recoge un conjunto de medidas para favorecer la conciliación de la vida familiar y laboral de los trabajadores inscritos en el RETA. A continuación las detallamos:

Bonificación para la contratación de trabajadores para la conciliación familiar

El artículo 5 de la nueva ley de autónomos incluye una modificación del artículo 30 de la Ley 30/2017, de 11 de julio, del Estatuto del trabajo autónomo, modificando la bonificación ya existente para la contratación de trabajadores con el fin de conciliar la vida profesional y familiar.

Esta bonificación del 100% en las contingencias comunes del autónomo durante 12 meses la podrán aplicar todos los autónomos que tengan a su cuidado hijos menores de 12 años, familiares en situación de dependencia acreditada o familiares con un grado de discapacidad reconocido igual o superior al 33%.

Tendrán derecho a aplicar la bonificación siempre que hayan contratado a un trabajador durante al menos 3 meses, a contar desde el inicio de la bonificación, a tiempo completo o parcial, para poder conciliar dichas situaciones.

La principal novedad radica en la extensión de de la edad los hijos, que pasa de los 7, que indicaba la redacción inicial de la norma, a los 12 años. Además, se indica que, en el caso de que el menor cumpla los 12 años antes de la finalización del periodo de disfrute de la bonificación, esta se podrá mantener hasta que se alcance el máximo de 12 meses, siempre que se cumplan todos los requisitos.

Nueva bonificación por el permiso maternidad o paternidad

El artículo 6 recoge una nueva bonificación del 100% de la cuota de autónomos (que resulte de aplicar la media de las cuantías cotizadas en los 12 meses anteriores al inicio de la medida) durante el descanso por maternidad, paternidad, adopción, guarda con fines de adopción, acogimiento, riesgo de embarazo o durante la lactancia natural.

Esta ayuda será de aplicación siempre que el periodo de descanso sea como mínimo de 1 mes.

Nueva bonificación para las autónomas que se reincorporan tras la maternidad

El artículo 7 de la nueva ley de autónomos crea una nueva bonificación para todas aquellas trabajadoras que se reincorporen a su actividad por cuenta propia tras haberla cesado durante al menos dos años por causas de maternidad, adopción, guarda, acogimiento o tutela.

Las autónomas en esta situación podrán aplicar una tarifa plana de 50 euros durante 12 meses, a contar desde la fecha de reincorporación, siempre que coticen por la base mínima con carácter general.

El el caso de que deseen tener una cotización superior a la mínima, podrán aplicar una bonificación del 80% sobre la cuota de contingencias comunes durante 12 meses.

Además de estas medidas de conciliación familiar, la nueva ley incluye otras que también entran hoy en vigor, que puedes consultar aquí.

También te pueden interesar los siguientes artículos:

Se publica en el BOE la nueva Ley de Autónomos. Estas son las medidas que entran en vigor ya.

Vuelve la reducción para los empleados del hogar.

Nueva ayuda de 4950 euros por contratación, compatible con el contrato de formación y aprendizaje.

Fuente: BOE.

por Ángela M. Labrador | Oct 25, 2017 | autónomo, ayuda a emprendedores, ayudas autónomos, blog, emprendedores, empresas, fiscal, impuestos, IRPF, laboral, noticias, Nueva Ley de autónomos

Hoy se ha publicado en el BOE la nueva Ley de Autónomos. La Ley 6/2017, de 24 de Octubre, de Reformas Urgentes del Trabajo Autónomo, que entrará en vigor desde mañana jueves.

Si bien, antes que nada hay que indicar que, tal y como avanzábamos en noticias anteriores sobre esta ley, tenemos que distinguir entre las medidas que van a entrar en vigor desde el día 26 de octubre de 2017, y aquellas para las que se fija el 1 de enero de 2018, de acuerdo a la Disposición final decimotercera de la Ley:

¿Qué medidas de la Ley de Reformas Urgentes del Trabajo Autónomo entran en vigor el 26 de octubre de 2017?

- Bonificación para la contratación de familiares. Se trata de una bonificación del 100% de la cuota empresarial por contingencias comunes, durante 12 meses, cuando contrate de forma indefinida a familiares hasta segundo grado de consanguinidad o afinidad.

- Bonificación para la conciliación familiar, del 100% de la cuota durante 12 meses para cuidar a menores de hasta 12 años.

- Bonificación por maternidad. También tendrán derecho a una bonificación del 100% de la cuota de autónomos durante el periodo de baja por maternidad, paternidad, adopción o acogimiento.

- Bonificación para autónomas que reanuden su actividad tras la maternidad. Si tras 2 años de cese de actividad deciden darse de alta por alguna de las circunstancias anteriores, podrán aplicar durante 12 meses una tarifa plana de 50 euros en su cotización.

- Posibilidad de compatibilizar la condición de autónomo con la pensión de jubilación. En los casos en que se jubile, pero tenga trabajadores a su cargo, podrá seguir dado de alta como autónomo y cobrar el 100% de su pensión.

- Cotización en los supuestos de pluriactividad. Los autónomos que compaginen su actividad con un contrato por cuenta ajena podrán reclamar el reintegro del 50% del exceso de sus cotizaciones.

- La cuota de los autónomos societarios se determinará en los Presupuestos Generales del Estado.

- Se reconocen los accidentes de trabajo «in itinere», que se produzcan en sus desplazamientos para realizar su profesión.

Estas son las medidas de la Ley de Autónomos que entran en vigor en 2018.

Algunas de estas medidas son muy demandadas por el colectivo. A pesar de ello, tendrán que esperar hasta el 1 de enero de 2018, puesto que la Disposición que regula la entrada en vigor así lo establece. Probablemente, una de las que condicionarán la apertura de muchos negocios sea la siguiente:

- Ampliación de la Tarifa Plana. La tarifa plana para nuevos autónomos se extiende de 6 a 12 meses. Y el periodo para poder disfrutar de ella, tras haber sido autónomo, se reduce hasta los 2 años. 3 años, en el caso de que ya hubiesen aplicado la tarifa plana anteriormente. La medida se complementa con una bonificación del 50% de la cuota, tras los 12 meses de tarifa plana, y un 30% durante los últimos 6 meses.

- Recargo por ingresos fuera de plazo. Se reduce al 10% de la deuda si se abonan las cuotas dentro del mes natural siguiente.

- Deducción por gastos de suministro. Cuando desarrolle su actividad en su domicilio habitual podrá deducir los gastos de suministro (luz, agua, etc..). Para ello se tendrá en cuenta la proporción del espacio destinado a trabajar, respecto al resto de la vivienda.

- Deducción de los gastos de manutención. Con un límite diario de 26,67 €, que se podrá ampliar hasta 48,08 € si el gasto se produce en el extranjero.

La Ley presenta una lectura bastante compleja, que iremos desgranando en los próximos días, en los que os ofreceremos cada medida con detalle en nuestro blog.

También te pueden interesar estos artículos:

Ayuda de 4.950 € para fomentar la contratación de jóvenes, compatible con el contrato de formación y aprendizaje.

Vuelve la reducción para empleados del hogar, aplicable desde septiembre de 2017.

Grupo2000 colabora en las I Jornadas Tributarias para Graduados Sociales.

Fuente: BOE.