Las empresas que renunciaron a SII se ven afectadas por esta sentencia

Las empresas que renunciaron a SII se ven afectas por esta sentencia del Tribunal Supremo que ha declarado nulo el régimen transitorio en materia de IVA.

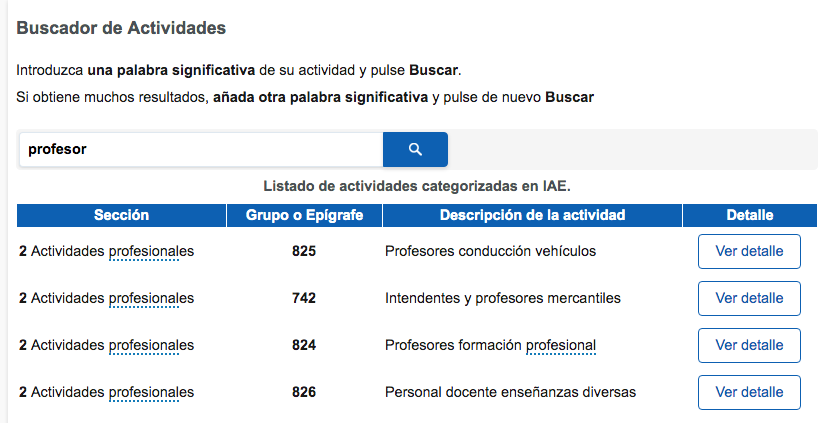

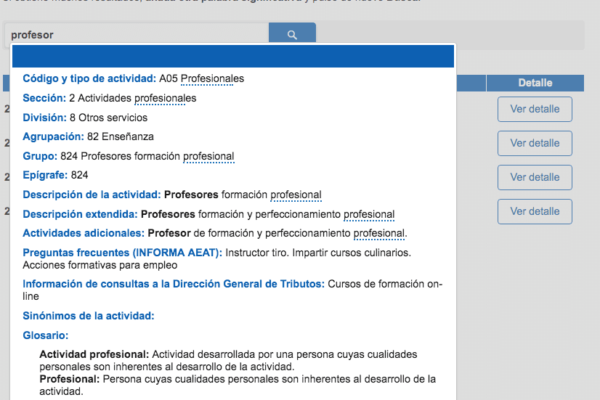

Recordamos que Hacienda estableció un régimen transitorio, regulado en el Real Decreto 529/2017, de 26 de mayo para que las empresas renunciaran a incorporarse al nuevo sistema de Suministro Inmediato de Información (SII).

No todas las empresas podían renunciar, ya que las grandes empresas, inscritos en REDEME y grupos de IVA estaban obligados a incorporarse al nuevo sistema.

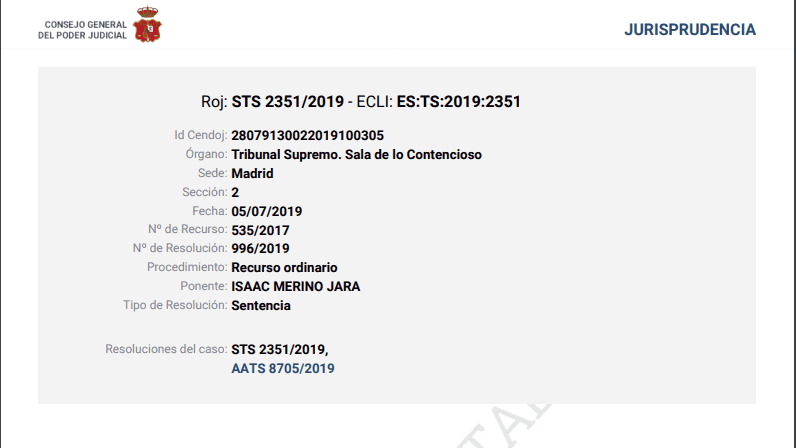

La citada norma, que ampliaba el plazo para renunciar a SII hasta julio de 2017, ha sido declarada nula de pleno derecho por el Tribunal Supremo en la sentencia 996/2019, del 5 de julio de 2019.

Esta nulidad tiene su origen en la «inobservancia de lo dispuesto en el artículo 22 de la Ley Orgánica del Consejo de Estado (Ley 794/1980), por la ausencia del preceptivo dictamen del Consejo de Estado.

Normativa derogada por la sentencia y sus consecuencias

El Real Decreto 529/2017 estaba compuesto por un artículo único, que modificaba el Reglamento del Impuesto sobre el Valor Añadido mediante dos disposiciones transitorias:

Disposición transitoria cuarta:

«1. Los sujetos pasivos inscritos en el registro de devolución mensual regulado en el artículo 30 de este Reglamento podrán solicitar la baja voluntaria en el mismo. En el caso de entidades acogidas al régimen especial del grupo de entidades regulado en el capítulo IX del título IX de la Ley del Impuesto, la solicitud de baja se presentará por la entidad dominante y habrá de referirse a la totalidad de las entidades del grupo que apliquen el régimen especial.

2. Las entidades que apliquen el régimen especial del grupo de entidades regulado en el capítulo IX del título IX de la Ley del Impuesto podrán renunciar a la aplicación de este régimen especial.

3. La solicitud de baja y la renuncia establecidas en los apartados anteriores podrán efectuarse hasta el día 15 de junio de 2017 y con efectos de 1 de julio de ese año.»

Disposición transitoria quinta:

«No obstante lo previsto en los artículos 62.6 y 68 bis de este Reglamento, los sujetos pasivos acogidos al régimen simplificado no podrán optar por llevar los libros registro a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, con efectos para el año 2017.»

La anulación del Real Decreto produce efectos para todas las empresas afectadas desde la publicación de la sentencia. Implica que esa ampliación de plazo nunca existió, por consiguiente, todas las renuncias presentadas en ese periodo no serán válidas.

Como consecuencia, esas las empresas han sido incluidas automáticamente en el SII, para los ejercicios de 2017, 2018 y 2019.

Según adelanta ya el periódico CincoDías, los perjuicios que les puede ocasionar esta sentencia, pueden dar origen a una oleada de demandas de autónomos y empresas afectados, que reclamen los daños y perjuicios colaterales sufridos.

Puedes descargar la sentencia completa haciendo clic aquí.

¿Qué te parece esta noticia? Déjanos un comentario más abajo, nos encantará leerte. ¡Gracias!

Más noticias que te pueden interesar:

Inspección enviará masivamente cartas a las empresas con contratos temporales

Se puede perdonar el 70% de la deuda del autónomo con AEAT tras esta sentencia

Llega el fin de los CCC específicos, TGSS los unifica

Inspección avisa: va a exigir el registro de jornada a todas las empresas

Notificación oficial: usar el Certificado Digital de un tercero es ilegal